「金融包摂」とは?

中級講座の第1回では、MFがどのように始まってどのような移り変わりを経てきたのか、そこから何を学べるかを説明しました。今回は、現在に世界各国で取り組まれている「金融包摂」についてご説明しましょう。

「金融包摂」とは何ですか?MFとはどう違うのでしょうか?

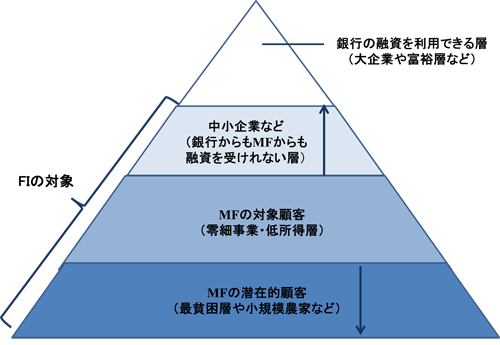

<「金融包摂」は、Financial Inclusion(以下、FI)の日本語訳で、「全ての人々に金融サービスを」という開発課題です。MFよりも対象が広く、中小企業や先進国も含みます。>

下図は、FIが対象とする層を示しています。MFは主に途上国の低所得層を対象にしていたのに対し、FIは「失われた中間層」と呼ばれるMF機関からも銀行からも融資を受けられない中小事業を含むこと、MFの現在の対象よりもより貧困な層や農業などにもサービスを拡大することを目指しています。先進国の貧困層や中小企業が金融サービスを活用できるように取り組んでいるのも特徴です。

世界銀行によると、「完全な金融包摂」とは、「全ての人々が機会を活用し脆弱性を軽減するのに必要な金融サービスにアクセスでき利用できる状況」を意味します。単に金融機関の口座を持つだけではなく、それを生活改善のために活用できるようにしないといけないということです。そのためには、「まずは、世界の誰もが基本的な金融取引サービスにアクセスできるようにする」ことが重要な節目だと考えられています[1]。

図2-1 金融包摂の対象(青で色づけした部分)

出展: 著者作成

貧困削減のための金融として注目を集めてきたマイクロファイナンスですが、現在、世界の政府や多くの機関はより広い概念の「金融包摂(Financial Inclusion)」に向けて取り組んでいます。例えば、20年以上にわたりマイクロファイナンスについての知的ネットワークとして活動してきたCGAPも、現在はFinancial Inclusionの促進を目的に掲げています。

金融包摂の考え方はいつどのようにして始まったのですか?

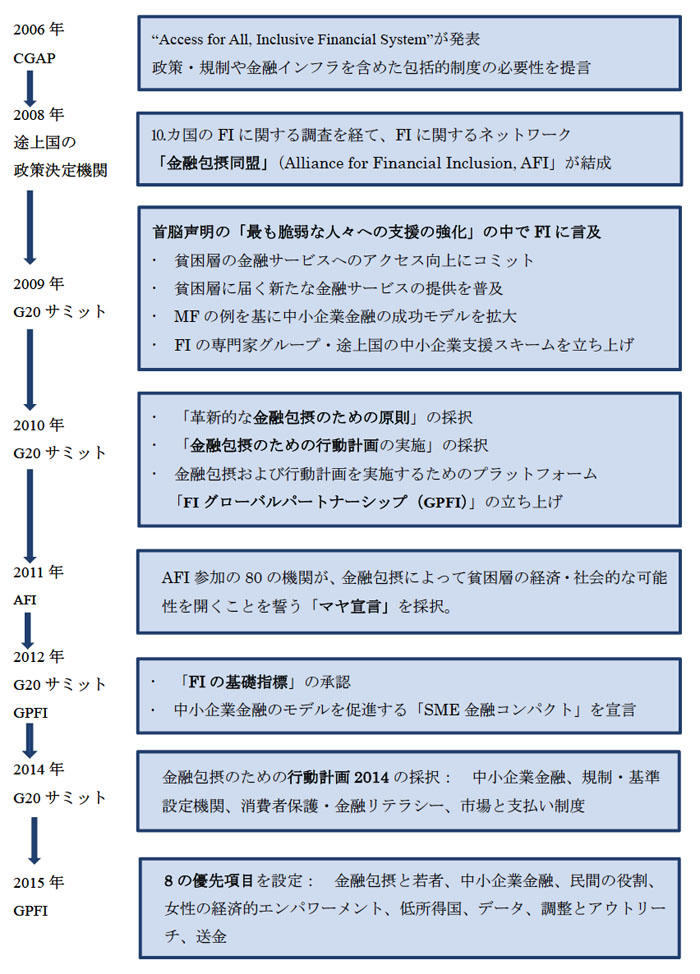

<金融サービスからの排除(Financial Exclusion)と貧困との関係性が注目された2000年代前半からFIが重要視されるようになりました[2]。国際政治の場でFIが取り上げられたのは2009年のG20サミットでした。国際協調のプラットフォームが途上国を含むG20にシフトする中、途上国の切実なテーマがようやく採用されたのだと考えられます[3]。>

FIが国際政治の主要課題として取り上げられた背景には、中級講座第1回で説明したように、2004年にG8でMFの主要原則が採択されるなどMFの貧困削減効果や金融サービスへのアクセスの重要性が認識されてきたこと、2006 年にCGAPが「包括的な金融システム(Inclusive Financial System)」のコンセプトを発表しMFも政策や金融インフラなど金融システムに統合されるべきとしたこと、MFからも銀行からもサービスが受けられない「失われた中間層」と呼ばれる中小企業の問題が浮上してきたことなどが背景にあると考えられます。

下図に、G20を中心に金融包摂に関する主な取り組みの変遷を纏めました。G20も金融包摂のための原則や行動計画を策定し、行動計画を実施するための金融包摂グローバルパートナーシップ(GPFI)を結成しました。GPFIは世界銀行やAFI、CGAPなどと連携していろいろな取り組みを行っており、近年は消費者保護や若者や女性にも注目しているようです。

なお、G20で取り上げられる前の2008年には、途上国の政策決定機関のネットワークである金融包摂同盟(AFI)も結成され、現在は96カ国から126機関が参加しています。

図2-2 金融包摂に向けてのG20などの動き

出展: GPFIのホームページなどより筆者作成

どのような機関がどのような取組みをしているのでしょうか?

<G20が設立したGPFI、途上国の政府機関のネットワークのAFI、世界銀行、CGAP等の様々な国際組織の他に、APECなどの地域機関、各国の政府、これらを支援する民間機関など多くの組織が取り組んでいます。>

下表2-1は、FIに取り組む主な国際組織を示しています。これらの組織は連携して活動しており、例えばAFI・世銀・CGAPはGPFIのサブ・グループの実施機関になっています。

表2-1 FIに取り組む主な国際組織

出展: 各組織のホームページの情報より筆者作成

1) G20およびGPFI(Global Partner for Financial Inclusion)

まず、諸機関の活動に影響を与えているG20とGPFIの取組みをご紹介しましょう。

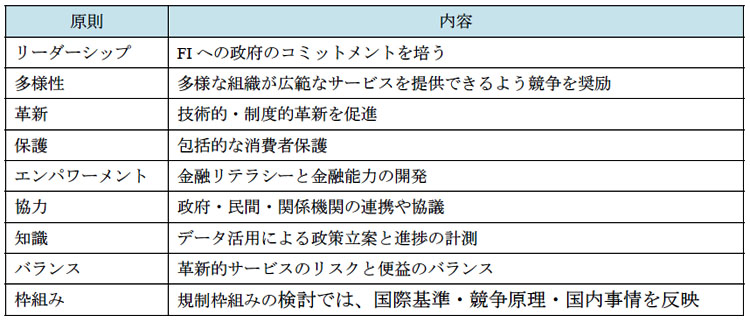

下表は、2010年に発表された「革新的なFIのための原則」です。これは革新的なFIを促進させるための条件を示し、かつ金融の安定と消費者保護を追求するもので、政策立案者の意思決定プロセスに貢献することを目的としています。

表2-2 G20革新的なFIのための原則

出展: G20 Financial Inclusion Experts Group (2010) “Innovative Financial Inclusion”

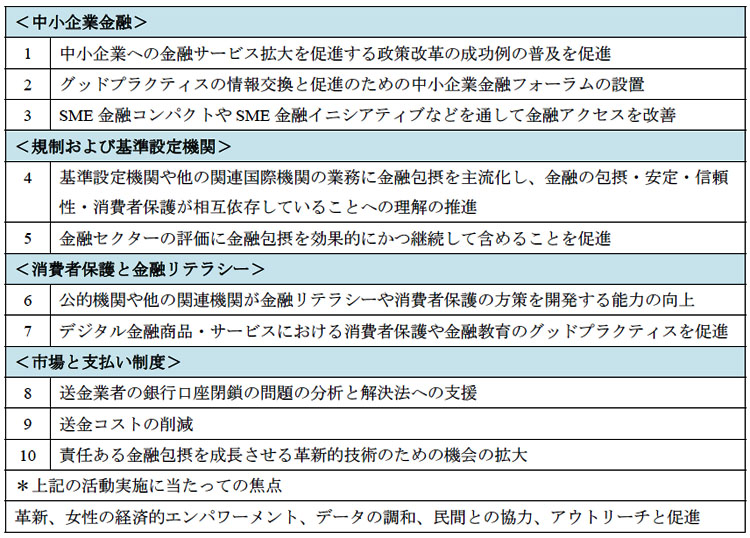

上記の原則を踏まえて、2010年に「金融包摂のための行動計画の実施」が採択されました。これは原則へのコミットメントや基準設定機関への啓蒙やデータ整備など7項目からなり、その後に規制・基準設定機関、中小企業金融、データ整備の3つのサブ・グループがGPFIの中に作られ、その後に消費者保護・金融リテラシーと市場と支払い制度の2つのサブ・グループが追加されました。日本は、中小企業金融のサブ・グループに参加しています。中小企業金融では、金融へのアクセスに困難な中小企業への融資や技術指導を行うスキームも作られています[4]。2014年に見直された行動計画は、下表のように、データ整備を除く4のサブ・グループ毎に活動が示され、送金コストの削減などより具体的な内容も含まれています。

なお、規制や基準設定機関が重視されている点ですが、革新的な金融包摂を進めるためには各国の金融規制を見直す必要があるのですが、それにはバーゼル銀行監督委員会のような国際基準設定機関の基準を反映しなければならないからです。実際、バーゼル銀行委員会は、2010年に「MF活動と効果的な金融監督のための主要原則」で、預金動員を行うMF機関に対し25の原則を提案しています[5]。

表2-3 G20金融包摂のための行動計画2014

出展: GPFI(2014)”2014 Financial Inclusion Action Plan”

GPFIは各年の事業計画も作成しており、2015年度は中小企業金融の中に農業や若者や女性の金融アクセスの改善の問題も含まれ、4分野の中でも最も多くの活動が行われるようです。

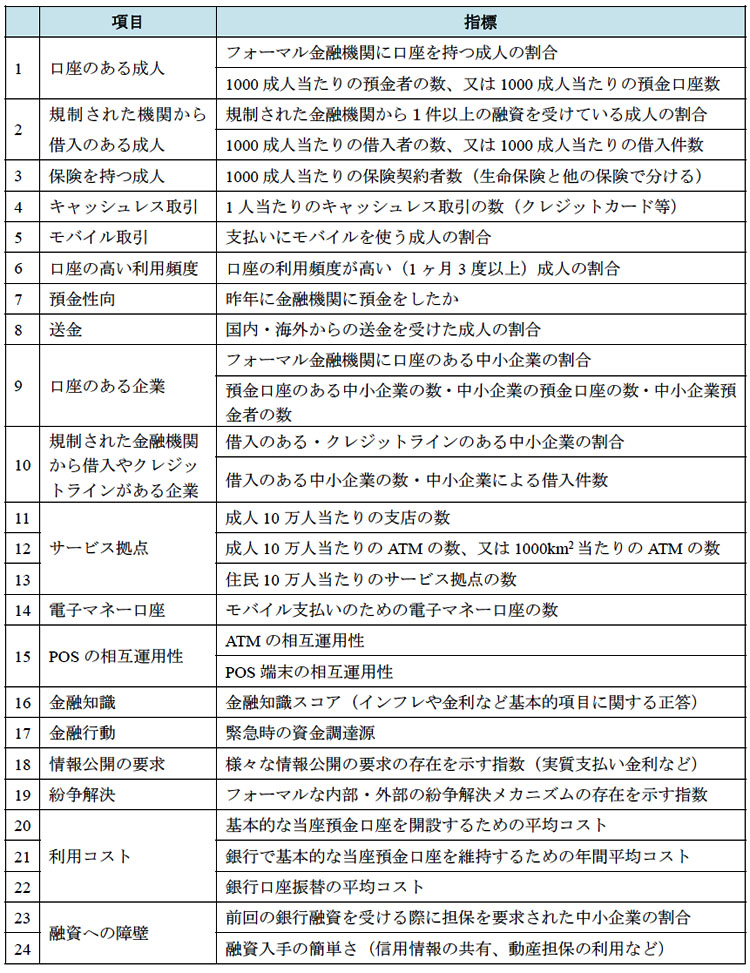

また、2012年にGPFIは金融包摂のための24の指標を設定しました。各国が金融包摂の戦略や計画を立て目標を設定する際に、これらの指標が活用されることが期待されています。これらの指標は世銀やIMFなどのデータを活用したもので、口座数や借入者数に加え、モバイル取引の浸透度や口座の利用頻度、金融知識や金融行動、どれだけ情報公開が要求されているか、紛争解決のメカニズムがあるか、等も含まれます(下表参照)。多くの指標は100カ国以上から情報が収集されており、世界全体のデータに加えて国ごとのデータも世銀のサイトから入手することができます[6]。

表2-4 GPFI金融包摂のための指標

出展: GPFI (2012) G20Financial Inclusion Indicators

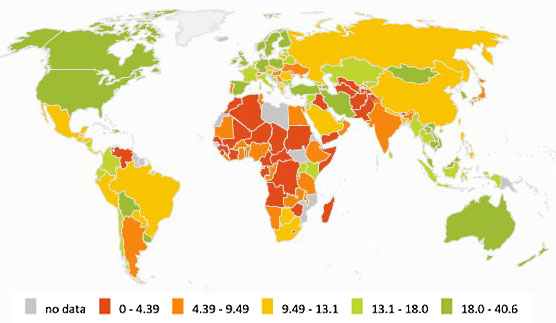

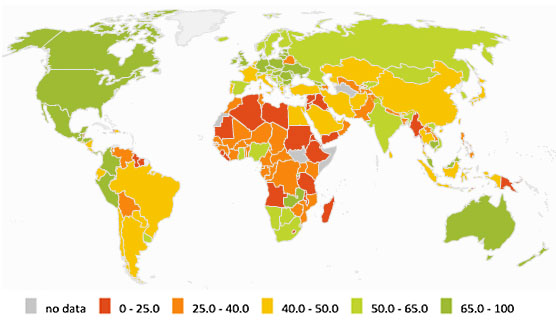

下図は、上記の指標のうち、金融機関から借入のある成人の割合と融資入手の簡単さの各国のデータを表す地図です。これを見ると、日本は借入成人の割合も、融資入手の簡単さも他の先進国に比べて大きく遅れていることが解ります。預金志向の高さで有名な日本ですが、融資へのアクセスという面では課題があるようですね。

図 2-3 金融機関から借入のある成人(15才以上)の割合(2014年)

出展: GPFI “Featured Indicators” http://datatopics.worldbank.org/g20fidata/

図2-4 融資入手の簡単さ(2014年、100がベストスコア)

注: データは世銀のDoing Businessからのもの。信用情報の共有や動産担保の利用可能性などからベストの国を100としてスコアを計算したもの。

出展: GPFI “Featured Indicators” http://datatopics.worldbank.org/g20fidata/

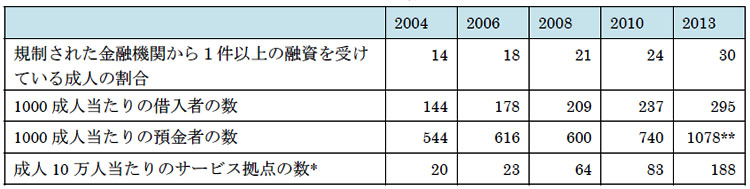

GPFIはAFIと共同でこの指標を使った6カ国の事例調査を行いました。その1つがペルーで、以下の表や図に示すように、2000年代後半から借入者数や預金者数の拡大が報告がされています[7]。これにはペルー政府が、辺鄙な地域や人口密度の低い地域には、低コストでサービスを提供できる仕組みが必要と認識し、小売店などが銀行の「代理店」として融資返済や預金や支払いなど銀行の一部の業務を可能にする法律を2005年に策定、2008年に改定したことが大きく貢献したと考えられます。そしてこの「代理店」の制度はマイクロファイナンス機関にも広がり、2008年以降に急速に拡大しました。図2-5で示される金融サービス拠点の増加の多くが、代理店の設置によるものなのです。

表2-5 ペルーの金融包摂データ

注*: *支店・ATM・代理店を含む。 **複数の預金口座を持つ人の例が含まれると考えられる。

出展: GPFI・AFI (2014) “The Use of Financial Inclusion Data Country Case Study: Peru”

図2-5 ペルーの成人10万人当たりの金融サービス拠点の数 2006年および2013年

注: サービス拠点には支店・ATM・代理店を含む

出展: GPFI・AFI (2014) “The Use of Financial Inclusion Data Country Case Study: Peru”

現在ペルー政府は、需要サイドのデータとして金融リテラシーのデータ収集も行っています。その結果を元に、現在の規制や学校などでの金融教育を改善すると共に、他機関と連携した追加プログラムを検討する予定です。このように、各国が金融包摂のために必要なデータを活用し、政策に反映する動きが広がると良いですね。

2) AFI (Alliance for Financial Inclusion、金融包摂同盟)

AFIは、2008年に途上国の中央銀行や金融監督機関などの政府の政策決定機関が集まって、貧困層の金融アクセスの改善を目指して結成されたネットワークです。デジタル金融サービス、FI戦略、中小企業金融など7つの主な政策を採択し、これらの政策に沿って6つのワーキンググループを作って、金融包摂に向けた政策や規制に関する情報や経験の共有を進めると共に、メンバー機関の取組みへの資金提供も行っています。また、アフリカや中南米では携帯電話サービスを拡大するための地域の協力を進めています。現在、96カ国から126機関が参加する大きなネットワークで、金融から排除される世界人口の85%をカバーしています。

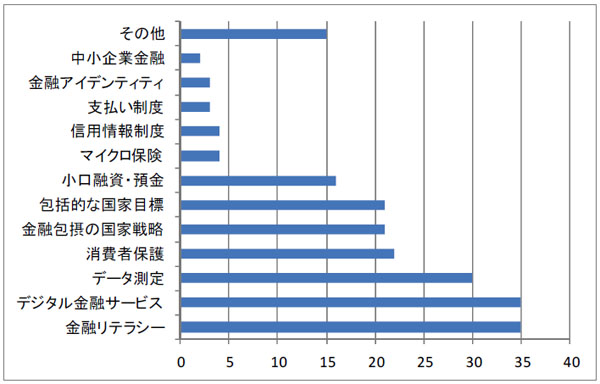

2011年には、80の参加機関が、「金融包摂で貧困層の経済社会的な可能性を開く」ことを誓う「マヤ宣言」を採択しました。下図は2014年のマや宣言の進捗報告の一部で、47の機関がコミットしている分野を示しています。金融リテラシー・デジタル金融・データ計測・消費者保護・国家戦略・包括的な目標・マイクロファイナンスの分野が多いですね。

図2-6 AFI参加機関(47)がコミットする分野

出展: AFI (2014) “Measurable Goals with Optimal Impact, 2014 Maya Declaration Progress Report”

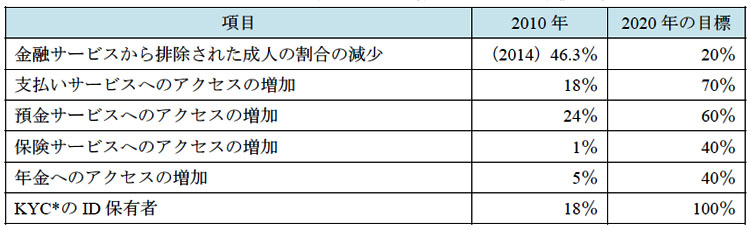

また、27の機関が金融包摂に向けた数値目標を設定しています。下表はアフリカのナイジェリアの中央銀行の目標の例です。

表2-6 ナイジェリア中央銀行の金融包摂に向けた数値目標

注*: KYC(Know Your Customer)とは中央銀行が発行する銀行口座開設の要求を緩和して開設コストを低くするための取組み。利用するにはIDを得る必要がある。(Central Bank of Nigeria “Know Your Customer Manual”)

出展: AFI (2014) “Measurable Goals with Optimal Impact, 2014 Maya Declaration Progress Report”

3) 世界銀行

世界銀行は、金融包摂に関するデータの収集や発信を行う他に、FISF(Financial Inclusion Support Framework)を2013年に立ち上げ、国別の能力強化支援や、調査・ワークショップなどを通して金融アクセス改善のためのモデル開発などを行っています。国別の能力強化支援は20カ国が対象で、現在、モザンビーク・ルワンダ・インドネシア・ベトナム・エチオピア・ザンビア・パキスタンへの支援が準備されています。例えば、ルワンダではFIのモニタリング評価や零細中小事業向け金融・農業金融、消費者保護と金融リテラシー、支払い制度と金融インフラという包括的なプログラムが計画されており、具体的な例としては貯蓄貸付組合の中央銀行による監督の質の向上や信用調査機関の監督強化が含まれています。

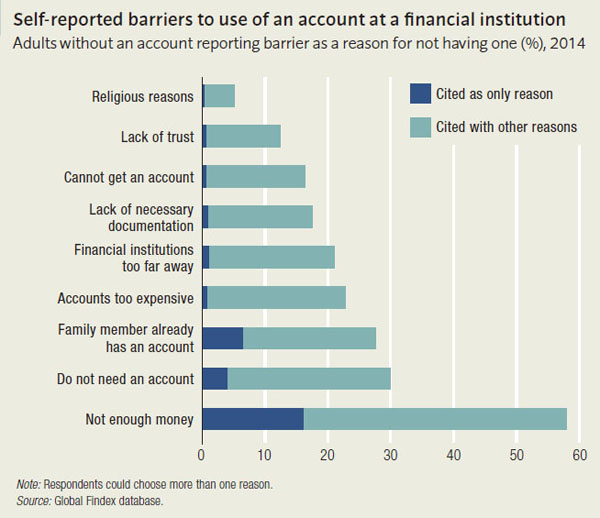

金融包括についてのデータ整備については、世界銀行は2011年に金融包摂のデータベースを立ち上げ2012年よりGlobal Findex Databaseの報告書を発行しています。2014年は143の国・経済地域の15万人を対象に電話や訪問で調査を行い、口座・支払い・送金・預金・借入について現状を分析し、金融包摂を拡大するための機会について検討しています。その報告書の内容の一部を紹介しましょう。

例えば、口座を持つ成人の割合は全世界で2011年の51%から2014年は62%に増加しましたが、まだ4割近い成人が口座を持っていません。その理由を示したのが下図です。「十分な資金が無い」という回答が最も多く、「必要が無い」・「家族が持っているから」という回答も3割ほどあります。しかし、「必要が無い」だけを理由にしている人は4%だけなので、他の理由の「口座開設の費用の高さ」「金融機関の遠さ」「必要な書類」といった問題を解決すれば、口座開設はもっと広がるのではないかと考えられます。このため、報告書は、代理店の許可、低コストの基本的な口座を銀行に要求すること、必要書類の簡便化、携帯電話などの新技術の導入などで、障壁が削減されるのではないかと提言しています。この他にも、政府や企業からの賃金や年金などの支払い、農業産品の支払い、送金に口座を使う、なども口座保有者を増加させる機会と捉えています。

図2-7 金融機関の口座利用の障壁

出展: World Bank (2015) “Global Findex Database 2014”

なお、口座を持っていてもそれを人々が活用して生活に役立てないと意味がありません。しかし、途上国では口座を持っていても、ひと月に1回以上、預金・引き出しや支払いなどで利用する人々の割合は4割強と低く、先進国の半分以下です。特に、南アジアでは4割の人々が口座を殆ど利用していないのです。金融機関は、人々のニーズに合うサービスを開発していく必要がありそうです。公共料金の支払いなどが口座からできるような仕組みの導入も提言されています。

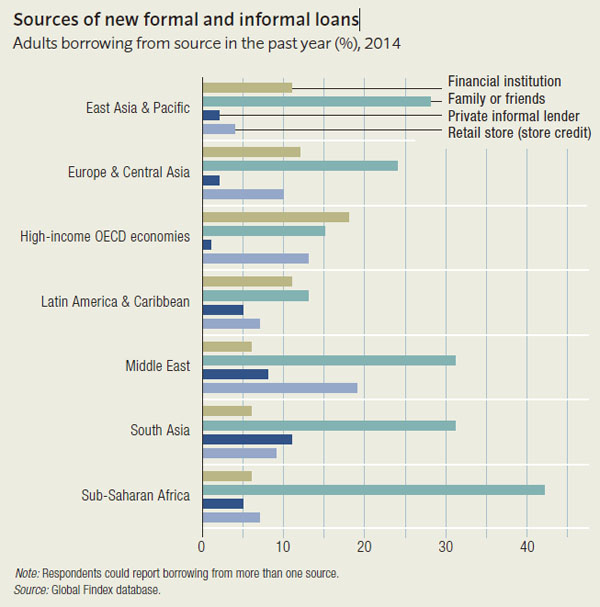

融資については、下図のように途上国では先進国に比べて家族や友人やインフォーマルな金貸しからの借入が多く、金融機関からの借入は南アジアやサブサハラ・アフリカでは10%以下と非常に低い状況です。サブサハラ・アフリカでは36%の人々が、借入できるのは家族や友人からだけだと回答しています。

図2-8 新規融資の借入先

出展: World Bank (2015) “Global Findex Database 2014”

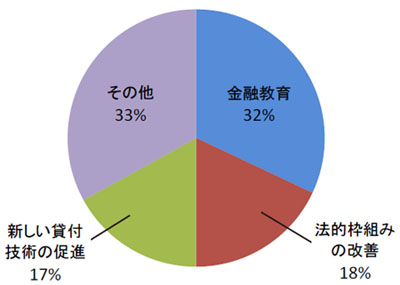

この他に、世銀が毎年発行している「世界金融開発報告書」の2014年版は、金融包摂をテーマにした包括的な報告書で、金融の実施機関からの調査結果も含めています。例えば、効果的な金融包摂についての実施機関からの意見は、下図のように金融教育が最も多く、法的枠組み、新しい貸付技術の促進と続きます。金融教育については、約8割の実施機関が、金融サービスについての基本的な知識の欠如が貧困層のアクセスの障害だと考えているため、教育の必要性を強く感じているのでしょう。

図2-9 効果的な金融包摂の政策(実施機関からの聞き取りより)

出所: World Bank (2014) “World Finance Development Report 2014, Financial Inclusion”

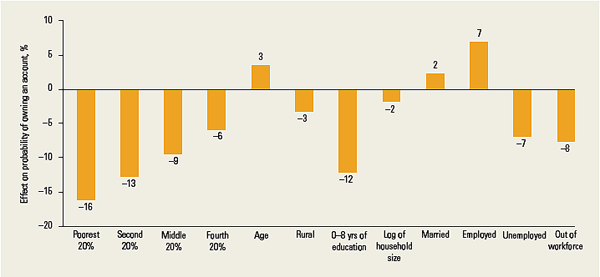

下図は人々の状況と金融包摂の関係を示したもので、貧困度が高いほど、若いほど、農村に住んでいるほど、教育期間が短いほど、家族の数が多いほど、未婚なほど、仕事がないほど、口座を持つ可能性が少なくなっています。

図2-10 金融包摂と人々の状況との相関関係

注: 縦軸は、口座を保有する可能性への影響を%で示している。

出展: World Bank (2014) “World Finance Development Report 2014, Financial Inclusion”

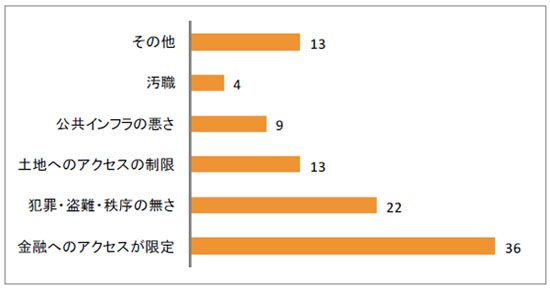

また、下図に示すように、インフォーマル事業にとって事業運営の最も大きな障害は金融へのアクセスが限られていることです。金融実施機関も、61%が「基本的な金融へのアクセスが国の人々にとって重大な問題」だと、76 %が「金融へのアクセスが小規模事業の成長の重大な障害である」と回答しています。

図2-11 インフォーマル事業の運営への最大の障害(数は%を示す)

出展: World Bank (2014) “World Finance Development Report 2014, Financial Inclusion”

この報告書は政府による規制枠組みの役割にも触れていますが、①金融包摂を促進するための新技術の可能性、②ビジネスモデルと商品設計の役割、③金融リテラシー・金融能力・ビジネス訓練の役割、の3つを重点分野として分析しています。

4) 国別の取組み

現在、56の国が金融包括のための戦略を立てています[8]。

例えば、インドは2014年に金融包摂のための6つのビジョンを策定し、2018年までの目標を設定して活動を計画しています。これらのビジョンは次のものです。

- 金融サービスの拡大: サービス地域を細分化し、代理店や携帯電話も活用

- 全世帯が当座貸越とデビットカード[9]付きの基本的な口座を開設

- 金融リテラシープログラム

- 信用保証基金の設置: 当座貸越の不履行をカバー

- マイクロ保険

- 年金システムの拡大

また、金融包摂を推進しているのは途上国だけではありません。例えば英国は2000年代前半から金融包摂に取り組んでおり、2015年も2020年に向けてのビジョンを発表しています。その内容は、銀行システムへのアクセス、低コストの融資・預金・保険サービスの活用、これらサービスについてのアドバイスへのアクセス、金融教育、関係機関の連携から構成されています。そこには、英国で銀行口座を持たない人々の存在、高利の融資の利用や過剰債務、多くの人々が十分な預金を持っていない、といった状況があり、それへの対応が必要と考えているからです。そこで、これらのビジョンを達成するための課題を分析し、各課題への対応を提言しています。また、英国では州レベルでも戦略が策定されています。

このように、現在、金融包摂についてはG20という国際政治の舞台から国際機関、そして各国の政府機関など様々な機関が取り組んでいます。国際機関や政府のレベルでは、現在はマイクロファイナンスではなく、金融包摂(Financial Inclusion)について議論し政策や支援プログラムが作られているのです。今後に、MFについて調査したり支援を検討したりする場合には、対象国の金融包摂の状況や政策について事前に調べておく必要がありますね。

今回は長い講座になってしまいましたが、金融包摂に取り組む一部の組織と活動を紹介したに過ぎません。ぜひ、紹介した世銀の報告書を読んだり、GPFIやAFIの活動をフォローしたりして下さい。

次回からは、MFの評価について、MF機関の評価からインパクト評価まで、数回に分けてご報告する予定ですので、どうぞお楽しみに。

主な参考文献:

福田幸正「Financial Inclusion(金融包摂)-最近のG20を中心とした動向-」(2010)(財)国際通貨研究所

AFI (2014) “Measurable Goals with Optimal Impact, 2014 Maya Declaration Progress Report”

GPFI (2014)”2014 Financial Inclusion Action Plan”

GPFI・AFI (2014) “The Use of Financial Inclusion Data Country Case Study: Peru”

World Bank (2014) “World Finance Development Report 2014, Financial Inclusion”

World Bank (2015) “Global Findex Database 2014”

[1] R. Cull, T. Ehrbeck, Nina Holle 『Focus Note 92 金融包摂と開発:近年のインパクト結果』(2014) CGAP

[2] Wikipedia, “Financial Inclusion”

[3] 福田幸正「Financial Inclusion(金融包摂)-最近のG20を中心とした動向-」(2010)(財)国際通貨研究所

[4] Global SME Finance Facilityで、2015年までに21万4千の中小企業に融資が行われる予定。(GPFI, G20 Financial Inclusion, Action Plan Progress Report 2010-2014, 2015)

[5] Basel Committee on Banking Supervision (2010) “Microfinance Activities and the Core Principles for Effective Banking Supervision”. バーゼル銀行監督委員会は、銀行の自己資本基準などを設定していますが、この提案では、MF機関は銀行と比較して増資のための選択が少なく簡単でないため、銀行よりも高い自己資本基準を要求すべきとしています。

[6] 世界全体のデータはhttp://datatopics.worldbank.org/g20fidata/、各国のデータは以下のサイトから見られる。

http://databank.worldbank.org/data/reports.aspx?source=g20-basic-set-of-financial-inclusion-indicators

ただ、世界全体のデータが見られる指標はまだ限られている。

[7] GPFI・AFI (2014) “The Use of Financial Inclusion Data Country Case Study: Peru”

[8] World Bank “Financial Inclusion Strategies Database”、 また次のサイトからは18カ国の戦略がダウンロードできる。http://www.worldbank.org/en/topic/financialinclusion/brief/financial-inclusion-strategies-resource-center

[9] 当座貸越(とうざかしこし:overdraft)とは、当座預金を持つ企業と銀行とが契約をすることで、預金残高(当座預金残高)を超えて一定の限度内ならば手形などを支払ってもらえる制度。また、銀行総合口座を開設している個人・法人に対して定期預金の預金残高の範囲内で普通預金の預金残高を超えて出金できるサービスのこと。(金融・経済用語辞典 http://www.finance-dictionay.com/)

デビットカードとは、預金口座と紐付けされた即時決済取引用カードで、金融機関が発行し、取引の際に使用すると代金が口座から引き落とされる仕組みである。(Wikipedia)

著者:粟野 晴子(オイコクレジット・ジャパン 運営委員)

MF研究者・国際開発コンサルタントとしてアフリカ・アジアで様々なMF調査や強化支援・研修などを実施、MFに関する著書・論文も多数あり。金融包摂研究会(FI研究会)にも編集局次長として関わる。

(2015年10月17日掲載)

※2015年10月28日 「図2-1 金融包摂の対象」を修正しました。

※本講座の内容の無断での転載や引用はお断りします。