マイクロファイナンスをどう評価するか?(財務経営編)

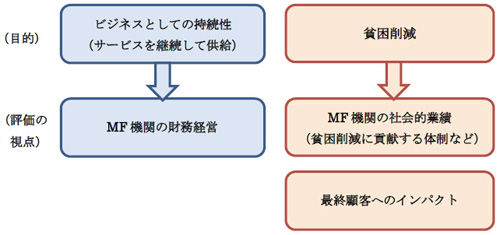

前回は、金融包摂についてご説明しました。今回からは、マイクロファイナンス(MF)をどう評価するのかについて、① 財務経営、② 社会的業績、③最終顧客へのインパクト、の3回に分けてご説明します。下図(図3-1)は、MFの大きな2つの目的、ビジネスとしての持続性と貧困削減と、上記の3つの評価の視点の関係を示しています。ビジネスとしての持続性については、収益性を含めたMF機関の財務および経営体制について評価することになります。貧困削減については、最終顧客へのインパクトの他に、貧困層への到達度などMF機関がどれほど貧困削減に貢献する体制をとっているかという社会的業績の評価があります。

図3-1 MFの目的と評価の視点の関係

金融機関とはいえ、貧困層を対象にするMF機関の評価方法や指標には独自の視点が必要で、1990年代から評価方法や指標が開発され進化してきました。以前は財務経営面が中心でしたが、近年はMF機関がどれほど貧困削減に取り組んでいるかを見る社会的業績についての評価が重視されるようになりました。インパクト評価も、最近は医療と同じように対象者と非対象者をランダムに選んで比較するという「ランダム化比較試験」の手法が主流になっています。

今回は、まず、財務経営面の評価についてご説明しましょう。

MF機関の財務経営の評価にはどのような特徴があるのでしょうか?

<一般金融機関と同じ財務指標や評価項目も多いですが、貧困層を対象にしているため独自の指標もあり、また小規模で発展途上の機関も多いため注意点も異なります。>

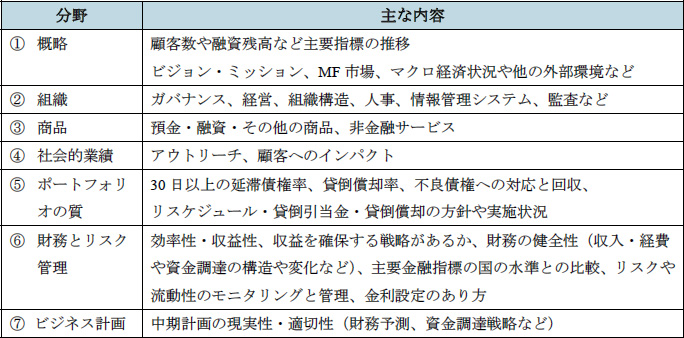

下表(表3-1)は、多くのドナーが参考にしているCGAPのMF審査ガイドラインの概略を示しています。いわゆるデューデリジェンスと言われる投資先の詳細な審査にあたります。財務経営・に関する審査が中心でしたが、2008年度の改訂版では、「社会的業績」の項目も追加されました。これらの審査は、資料収集や現地での関係者への聞き取り調査などにより行われます。

表3-1 CGAP審査ガイドラインの概略

出展: CGAP (2008) “Appraisal Guide for Microfinance Institutions”

詳細はCGAPのガイドラインを参照頂きたいのですが、下記にいくつか重要と考えられる点を挙げてみましょう。

①概略:

インフレ率などマクロ経済の状況も重要ですが、MFに対する金利・預金動員・外資からの借入などについての規制やMF独自の法律があるのかも、MFの運営や将来戦略に大きく影響します。

②組織:

NGOから発展したMF機関や信用組合など小さな組織の場合、金融の専門家の不足などガバナンス体制が弱い場合が多くなります。カリスマ的な創設者や地域の有力者の独断的な経営になっていないか、それをチェックする理事会の構成は適切でチェック機能が働いているか、オーナーシップはどうなっているか、などガバナンスでチェックすることは多いです。経営幹部の専門性、組織の意思決定プロセスの明確さ、職員の定着率(離職率が高くないか)、職員による横領詐欺などを防止する内部監査の制度があるかも重要です。私自身、支援を決定したMF機関で、支店長ぐるみで架空の融資を出して資金を横領していた事例がありました。融資返済・預金・財務の情報がどのように管理されているか、システム化されているかも重要な評価点です。

③商品:

顧客のニーズに合う商品を提供しているか、融資の条件は適切か、などをチェックします。融資については、特定のセクターに集中しておらずセクターが分散しているかも、貸倒れリスクの管理では重要な点になります。

④社会的業績:

このガイドラインではアウトリーチとインパクトを上げているのみですが、現在はより多くの点で評価するようになっていますので、次回で詳細に説明します。

⑤ポートフォリオの質:

MF機関が高い返済率を維持するために、どのようにポートフォリオの質を計測し、モニタリングし、リスクを管理しているかを評価します。一般に、MF機関の返済率は一般の金融機関よりも高いことで有名です。連帯保証など返済を強制する制度、返済しやすい仕組み、返済遅れがなければ次回の融資額が増えるといったインセンティブも高い返済率に繋がっていますが、これまで金融機関からの借入経験が無い顧客にきちんと返済するように指導し規律を醸成していることも、高い返済率につながっています。1人の返済遅れがグループ全体に影響する場合もあるので、気をつけているのです。MFの場合、小額で3ヶ月から1年くらいまでの短期の融資が多いため、30日以上の延滞率を重視します。特に、この率が上昇している場合や季節変動がある場合、その理由を分析します。また、返済遅れに対して、職員がどのような対応をするのかのマニュアルができていて実施されているか、貸倒引当金や貸倒償却のルールがきちんと設定されて実施されているかも重要です。実際、どんなに返済が遅れていても全く貸倒償却をしない、といった組織もありました。

⑥財務とリスク管理:

効率的に運営され収益を上げているか、収益を確保する戦略があるかを検討します。主要な指標の時系列の変化を分析すると共に、国の水準データが出ている場合はこれと比較します。これも指標が悪化している場合、その理由を分析することになります。資金調達については、自己資本や負債の割合の他に、ある機関からの借入に依存しすぎていないかなど調達先が分散されているかもチェックします。リスク管理については、まずMF機関が信用リスク・流動性リスク・市場リスク・オペレーションリスクといった様々なリスクを理解していて対応策を取っているか、が重要になります。

⑦ビジネス計画:

中規模以上のMF機関の場合は、多くが3~5年の中期計画を立てています。高い成長率を目指す計画については、市場の状況も踏まえながら、その現実性をチェックします。例えば融資件数を増やすための人員は確保されるか、職員への訓練はできるかなど成長に組織能力が対応できるかを見る必要があります。2000年代後半に、急速な融資拡大に職員が対応できず過剰債務や不良債権が増えた国がいくつかありました。そういった事態を防ぐためにも、MF機関が無理な成長戦略を取ろうとしていないかを見ることが重要です。

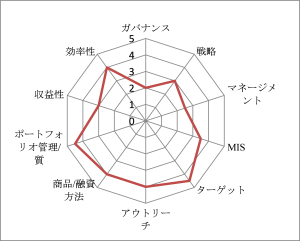

下図(図3-2)は、このガイドラインを活用して、アフリカのあるMF機関を評価した例です。この時期は、情報管理システム(MIS)の状況が重要だったので、別の項目にあげています。この機関は、NGOとして農村部を含む多くの貧困女性を長く支援してきた組織で、貧困層へのターゲットやアウトリーチ、商品や返済率の点では良いのですが、ガバナンスやマネジメントが弱くなっています。具体的には、理事会に金融の専門家がおらず一部の理事がMF機関を政治活動に利用していた、経営トップも金融の専門知識が欠けていた、という問題がありました。

図3-2: MF機関の財務・経営評価例

出展: 筆者作成

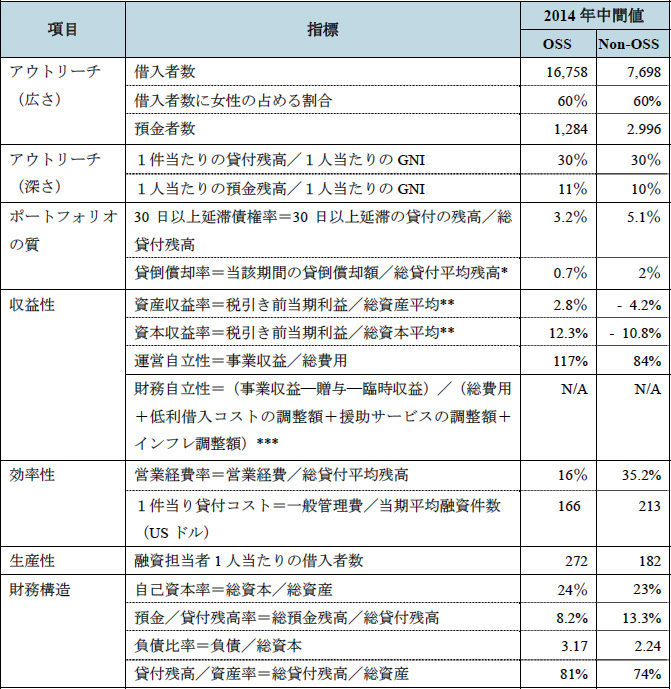

MF機関の評価指標も多くなり、様々なデータが集められるようになりました。例えば、Mix Market のMFI Benchmarksは56の指標について世界のMF機関のデータの水準値をあげています。下表(表3-2)に、審査や評価でよく使われる主要な指標と、2014年のMF機関のデータの中間値を、運営自立性(事業収益で費用をカバーしているか)を達成している機関(OSS)と達成していない機関(Non-OSS)に分けて纏めました。

また、財務報告書(損益計算書、貸借対照表、キャッシュフロー計算書)の例も添付資料として最後にご紹介していますので、資産、資本、負債の内容などについてもご参照下さい。

表3-2 MFの主な指標

出展: CGAP (2009) “Measuring Results of Microfinance Institutions, Minimum Indicators That Donors and Investors should Track”、MIX Market (2011) “2010 MFI Benchmarks” , MIX Market Cross Market Analysis

注:

2014年のデータはMIX Marketに報告された運営自立性を達成している602機関(OSS, Operational Self Sufficiency)と、達成していない(Non-OSS)169の機関の中間値を示す。

* 総貸付平均残高とは、貸付残高の当該期の初めと末の平均を示す。

** 総資産平均は総資産額の当該期の初めと末の平均、総資本平均は総資本額の当該期の初めと末の平均を示す。

*** 低利借入コストの調整額とは低利での借入額を市場金利で借入れた場合の追加コストを、援助サービスの調整額とは機器や人員派遣など無償で提供されたサービスを市場で調達した場合のコストを、インフレ調整額とは(総資産―負債額)xインフレ率を示す。

1) アウトリーチ:

一般の金融機関の場合、総貸付額や預金額で業務の規模を評価することが多いと思いますが、MF機関の場合はどれだけ多くの人々にサービスを提供しているか、という点で借入者の数や預金者数を重視します。また、1件当たりの貸付残高や預金残高は、どれだけ小額のサービスを提供しているかという点で、貧困層への到達度を推測するデータになります。MFでは、どれだけ小さな額のサービスをどれだけ多くの人々に提供しているか、が評価されるのです。

2) ポートフォリオの質:

MFの場合、30日以上の延滞率を重視することは前述しました。ガイドでは10%を超えると問題だとしていますが、対象MF機関の推移や国内のMF機関の平均値などと比較して検討する必要があります。なお表にあるように、世界で運営自立性を達成しているMF機関の2014年の平均は3.2%です。

3) 収益性:

一般の金融機関では、資本をどれだけ有効活用しているかという点で資本収益率を見る場合も多いのですが、MF機関ではドナーからの贈与資本などで自己資本が比較的に大きくばらつきも大きいので、資産収益率で収益性を評価することが多くなります。「財務自立性(Financial Self Sufficiency, FSS)」は、MF機関が援助無しでも収益でコストをカバーでき自立できているかを見る重要な指標で、低利融資や人員・物資による援助も市場価値に直してコストとして加えるのも特徴です。ただ、このデータは情報収集が難しいせいか、MIX Marketでは総費用を事業収益でカバーできているかを見る「運営自立性(Operational Self Sufficiency, OSS)」のデータのみ示されています。

4) 効率性:

総貸付残高と比較した営業経費(Operating Expenses、人件費や管理費など)の大きさや、融資1件当たりのコストを評価します。

5) 生産性:

融資担当者1人当たりの借入者数は、貸付手法にも影響され、グループ連帯保証制度が中心のMF機関の方が、個人融資が中心のMF機関より多い傾向にあります。

6) 財務構造:

各指標で自己資本・預金動員・負債の大きさを分析するほか、貸付資産比率ではMF機関がどれだけ資産を貸付に活用しているか、資金不足が貸付拡大のネックになっていないかを検討します。日本の銀行で良く使われる預貸率は、預金のうちどれだけ貸付しているかを見るため貸付残額を預金額で割った率になります。しかし、MFでは規制により預金を広く集められないMF機関も多いため、この逆の預金額を貸付残額で割った率や預金額を資産で割った率が使われています。

表の運営自立性を達成しているMF機関(OSS)とそうでない機関(Non-OSS)のデータを比べると、Non-OSSの場合は運営費用が高いことが収益に大きな影響を与えているようです。生産性(融資担当者1人当たりの顧客数)もOSSの機関に比べると低いですね。

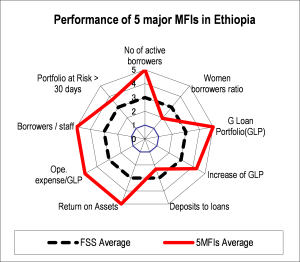

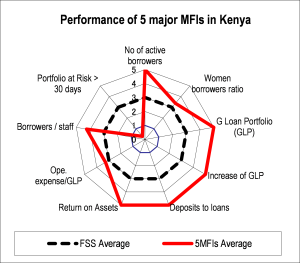

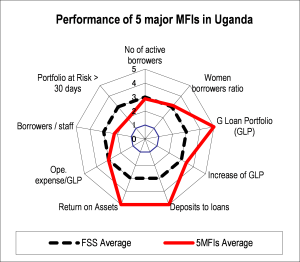

下図(図3-3)はエチオピア・ケニア・ウガンダの上位5のMF機関の財務業績を、アフリカで財務自立性を達成している(FSS)機関の平均値と比較したものです。2006年度のデータでかなり古いのですが、貸付残高の大きさやその過去2年の増加率も評価項目に入れています。この時は、現地調査の対象国を選ぶためのデータの一つとして、同様の分析を12カ国で行いました。エチオピアはアウトリーチや収益性・効率性・生産性・ポートフォリオの質、全ての点でFSSの平均よりも優れているのですが、借入者の女性の割合や預金動員が少し劣っています。ケニアはポートフォリオの質がかなり悪いのですが、他は優れています。ウガンダもポートフォリオの質や生産性で劣っています。

図3-3 エチオピア・ケニア・ウガンダの上位5機関の財務状況の分析例(2006年)

出展: MIX MarketおよびMicro Banking Bulletinのデータより筆者作成

なお、MF機関についても1997年から民間機関による格付けが始まっています。CGAPや他のドナーも、格付け費用を支援する基金を作って、格付けを推進してきました[i]。これにより、MF機関の業績の向上と資金調達を促進するのが目的です。

代表的な格付け機関に、MicroRate、Planet Rating、Micro-Credit Ratings International, Ltd. (M-CRIL) 、MicroFinanza Ratingがあります。1997年から2000年の間に設立されたこれら機関により、2350件以上のMFの格付けが行われてきました。格付け組織によって報告内容に違いはありますが、財務経営を中心とした「組織格付け(Institutional Rating)」では、最低、次の項目をカバーしています。①運営環境、②市場での地位、③ガバナンス、④経営、⑤運営、⑥融資方法とポートフォリオ・リスク、⑦財務業績、⑧アセットの質、⑨情報管理システム、⑩経理・内部監査管理、⑪人材、⑫リスク管理(ALM―資産・負債総合管理を含む)、⑬資金調達構造とリスク、⑭計画・予測です[ii]。これらをいくつかの大きな項目にまとめて点数付けし、機関としての格付けを8から14の段階に分けて行っています。1-2名の専門スタッフが担当し、事前の書類・データ審査、現地調査、報告書作成というプロセスで6~11週間かけて行われます。最近は、これらの4組織は社会的業績を評価する「社会的格付け(Social Rating)」も実施しており、組織格付けと同時に行うこともあるようです。

下図(図3-4)は、Planet Ratingの格付けの枠組みを示しています。Planetは長くGIRAFEという枠組みでやってきましたが、ニカラグアやインドなどで過剰債務が発生した危機を踏まえ、2012年に大幅に内容を見直し顧客保護の項目を加えました。現在、SMART GIRAFEとして実施しています。

図3-4 Planet Ratingの組織格付けの枠組み

出展: Planet Raring “Microfinance Institutional Rating” http://www.planetrating.com/EN/smart-girafe-methodology-pre-launch.html

注: ピンクで色付けしている項目は2012年に修正・追加されたもの。Planet Ratingの格付け報告書は、HPで登録すると少し古いものは無料でダウンロードできる。

なお、M-CRILとMicroFinanza Ratingも、現在、顧客保護の項目を入れています。また、MiroRateと MicroFinanza Ratingは、法規制や政治経済状況などを分析する「MF環境」を項目として入れています[iii]。MicroFinanza Ratingは、7つの項目を%で重み付けして、最終的な格付けを行っています。例えば、外部環境は3%と低いのですが、ミッション・ガバナンス・戦略は23%、組織・運営は19%と重要視しています[iv]。

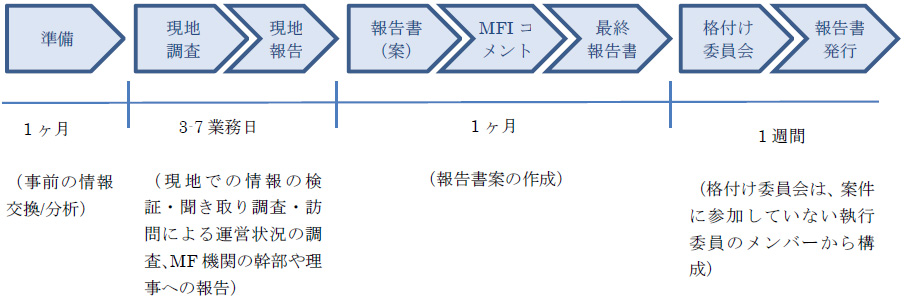

次の図は、Planet Ratingの組織格付けのプロセスです。プロセスについては、他の格付け機関とも大きな違いは無く、報告書案をMF機関に送付して事実確認などを行ってもらう、最終的には格付け機関の委員会で検討する、というプロセスも共通しています。

図3-5 Planet Ratingの組織格付けのプロセス

出展: Planet Rating “Rating Process” http://www.planetrating.com/EN/rating-process.html

また、Planet Rating(23カ国)・M-CRIL(3カ国)・MicroFinanza Rating(5カ国)は、国別のMF状況の分析も行っており、M-CRILとMicroFinanzaRatingの報告書は公表されています。その他にもMFへの投資状況の報告書(Micro Rate)やMFのテーマ別の報告書なども発行しており、これら格付け機関はMFについての貴重な情報源の一つと言えます。

次回は、最近に注目されているMF機関の社会的業績の評価についてご説明します。

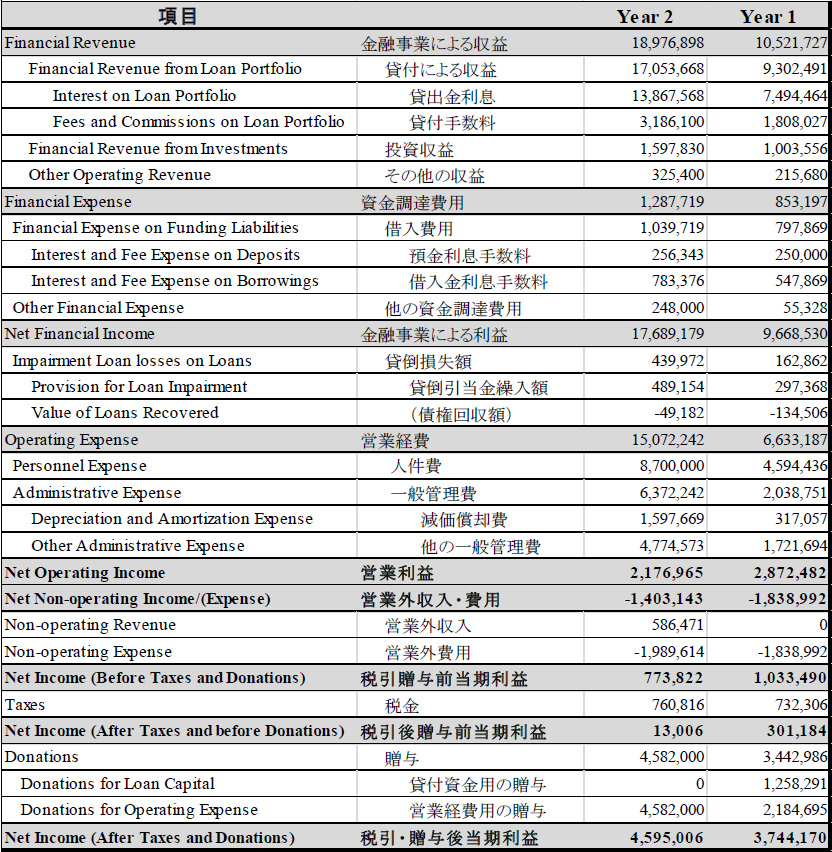

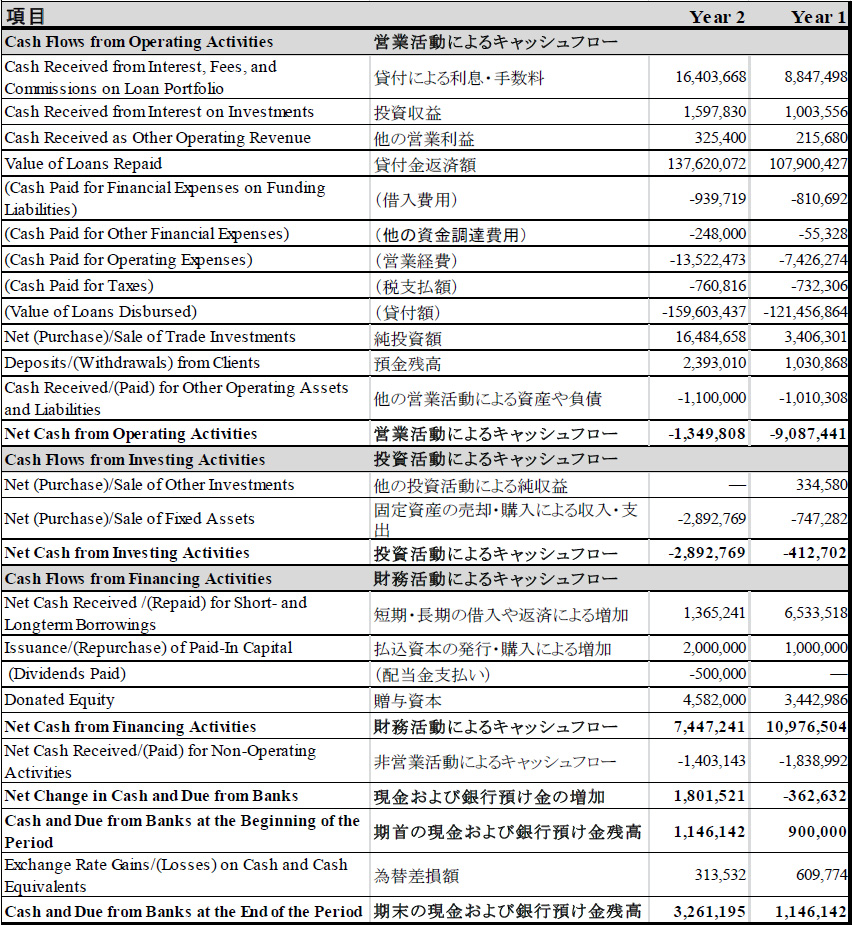

別添1 MF機関の財務諸表の例 (項目の説明などは、出展資料をご参照下さい。)

表A: 損益計算書の例

出典:The SEEP Network (2005) “Measuring Performances of Microfinance Institutions”

表B:貸借対照表の例

出典:The SEEP Network (2005) “Measuring Performances of Microfinance Institutions”

表C: キャッシュフロー計算書の例

出典:The SEEP Network (2005) “Measuring Performances of Microfinance Institutions”

[i] CGAPと米州開発銀行が設立したMicrofinance Rating and Assessment Fundなど

[ii] J. Abrams (2012) Global Microfinance Ratings Comparability

[iii] MicroRateの次のHPより http://www.microrate.com/mfis/microfinance-institutional-rating

[iv] MicroFinanza Rating (2013) “Microfinance Rating PLUS Methodology” http://www.microfinanzarating.com/images/MFR_MIR_Methodology_eng_25_Oct_2013.pdf

著者:粟野 晴子(オイコクレジット・ジャパン 運営委員)

MF研究者・国際開発コンサルタントとしてアフリカ・アジアで様々なMF調査や強化支援・研修などを実施、MFに関する著書・論文も多数あり。金融包摂研究会(FI研究会)にも編集局次長として関わる。

(2015年11月18日掲載)

※本講座の内容の無断での転載や引用はお断りします。